10 марта агентство Moody’s поставило кредитный рейтинг Эфиопии на пересмотр с возможностью понижения. Проблема не в насилии и репрессиях в осажденном эфиопском регионе Тиграй. Агентство Moody’s пришло к выводу, что намерение правительства Эфиопии начать работать с частными кредиторами в соответствии с «Общими рамками долгового урегулирования за пределами ‘Инициативы по приостановке обслуживания долгов’» (эти рамки были утверждены «Большой двадцаткой») создает риск убытков для частных кредиторов. И, судя по всему, за такое страну надо наказывать.

Если «Инициатива по приостановке обслуживания долгов» (DSSI) была призвана дать мгновенное облегчение странам с низкими доходами в период пандемии, то «Общие рамки» должны помочь странам, испытывающим долговые проблемы, изменить графики выплат или даже сократить размеры долговых обязательств. Тем самым у многих стран появился прекрасный шанс довести долговое бремя до приемлемого уровня. Однако возникшая сейчас угроза снижения рейтингов ставит под сомнение перспективы этих стран.

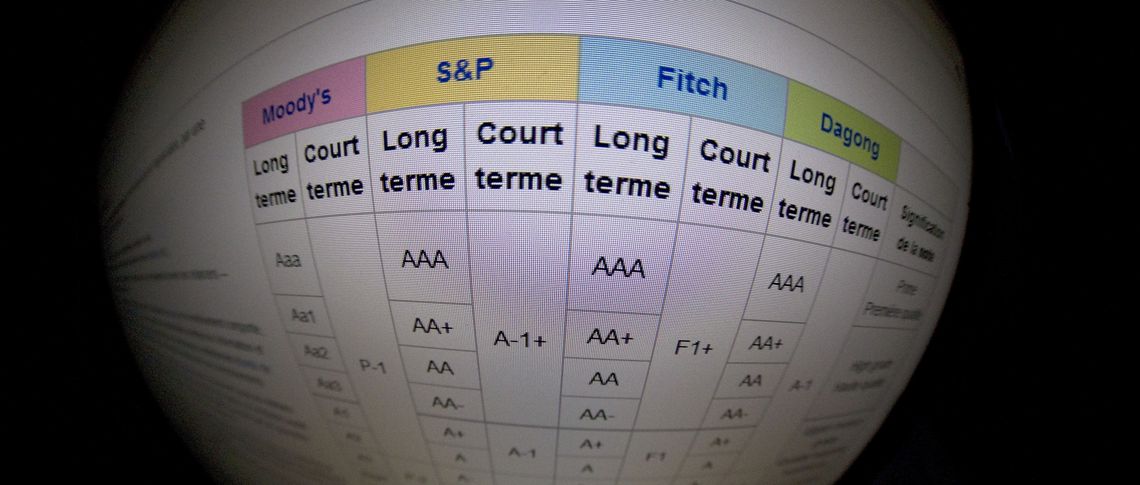

Всего лишь три агентства контролируют более 94% всех присваиваемых кредитных рейтингов. И между ними имеется значительное перекрестное владение на акционерном уровне.

Все это указывает на системную проблему в международных финансах: исключительная (и незаслуженная) власть, которой обладают несколько частных рейтинговых агентств. Всего лишь три подобных агентства – Moody’s, S&P Global Ratings и Fitch Ratings – контролируют более 94% всех присваиваемых кредитных рейтингов. И между ними имеется значительное перекрестное владение на акционерном уровне.

Эти олигополистические фирмы двигают и создают рынки, влияя на состав финансовых портфелей, на оценку долга и других финансовых инструментов, а также на стоимость капитала. Еще больше усиливая их власть, американская Комиссия по ценным бумагам и биржам (SEC) официально признала их статистическими рейтинговыми организациями. Многие институциональные инвесторы, в портфелях которых по закону могут находится лишь финансовые активы с рейтингом «инвестиционного уровня», обязаны подчиняться вердиктам рейтинговых агентств.

Озабоченность по поводу рейтинговых агентств впервые широко прозвучала во время скандала с компанией Enron в 2001 году. Эта компания, торговавшая электроэнергией и энергоресурсами, использовала бухгалтерские трюки и сложные финансовые инструменты, чтобы обмануть инвесторов, кредиторов и регуляторов в вопросах собственной стоимости. Рейтинговые агентства ей точно удалось обмануть: все агентства «Большой тройки» присвоили Enron рейтинг инвестиционного уровня всего за несколько дней до краха компании.

В дальнейшем рейтинговые агентства обвинялись не только в том, что сделали возможным надувание пузыря субстандартной ипотеки в США, который, лопнув в 2008 году, спровоцировал мировой финансовый кризис, но и в том, что усугубили последовавший затем крах, потому что быстро дали задний ход и начали понижать рейтинги. Наконец, эти агентства прославились тем, что корректировали рейтинги под явным влиянием идеологический позиций, например, демонстрируя приверженность политике жесткой бюджетной экономии.

Рейтинговые агентства не несут той ответственности, которой должна сопровождаться имеющаяся у них огромная власть

И несмотря на все это, как отмечает в своем новом докладе Юэфень Ли, независимый эксперт ООН по вопросам внешнего долга и прав человека, рейтинговые агентства не несут никакой ответственности за свои ошибки и поведение, наносящее вред. Их рейтинги юридически определяются как «мнения», а мнение защищается законами о свободе слова, при этом свою методологию они не раскрывают. Иными словами, рейтинговые агентства не несут той ответственности, которой должна сопровождаться имеющаяся у них огромная власть.

Ли также отмечает обилие конфликтов интересов. Рейтинговые агентства – это частный бизнес, финансируемый в основном теми же самыми институтами, которые они рейтингуют. Кроме того, они играют на рынках, которые якобы только оценивают, а это значит, что их корыстные интересы неизбежно влияют на процесс принятия решений. Например, рейтинговые агентства были вовлечены в создание финансовых продуктов, которым они же затем присваивали рейтинги, среди них ипотечные ценные бумаги, которые, блистая рейтингами ААА, помогли наступлению кризиса 2008 года.

И несмотря на все это, регуляторы, которые стараются ограничивать конфликты интересов у большинства игроков финансового рынка, выглядят вполне довольными ситуацией, когда рейтинговые агентства сами себя контролируют. Отсутствие действий со стороны регуляторов отчасти объясняется лоббистской силой «Большой тройки». А это создает серьезные риски, усиливающиеся из-за пандемии коронавируса.

Если страны «Большой двадцатки» серьезно намерены улучшить долговую ситуацию в развивающихся странах в период кризиса Covid-19, им следует поддержать временную приостановку присвоения кредитных рейтингов.

Например, из-за процикличности рейтингов (это еще одна проблема, которую Ли выделяет в своем докладе) условия на финансовых рынках оказываются неблагоприятными для развивающихся стран, чьи экономические перспективы в условиях кризиса Covid-19 ухудшаются. Более того, именно угроза снижения рейтингов не позволяет многим правительства осуществлять бюджетные расходы в достаточных размерах. Сегодня, увидев последнее решение Moody’s, правительства развивающихся стран должны испугаться начала переговоры о реструктуризации долга с частными кредиторами, причем даже в рамках многосторонних программ, призванных смягчить их долговое бремя.

Если страны «Большой двадцатки» серьезно намерены улучшить долговую ситуацию в развивающихся странах в период кризиса Covid-19, им следует поддержать временную приостановку присвоения кредитных рейтингов. А в среднесрочной перспективе регуляторы обязаны предпринять действия, которые гарантируют, что рейтинговые агентства будут выполнять надлежащую роль стабилизатора рынка. Абсолютно необходимо устранять конфликты интересов, например, ограничивать зависимость агентств от платежей тех, кого они рейтингуют.

Впрочем, одного лишь регулирования рейтинговых агентств может быть недостаточно. Конференция ООН по торговле и развитию (ЮНКТАД) уже давно доказывает, что мир нуждается в независимом и нечастном рейтинговом агентстве для проведения объективной оценки кредитоспособности государств и компаний. Такое агентство также необходимо для проведения оценки инструментов, используемых в финансировании новых государственных инвестиций, которые будут пользоваться высоким спросом в предстоящие годы.

Глобальное агентство имеет смысл, потому кредитные рейтинги – особенно в случае суверенных долгов – являются международными по своему охвату. Впрочем, наверное, еще важнее то, что оно смогло бы обеспечить столь необходимый противовес никому неподотчетным частным агентствам и даже заставить «Большую тройку» заняться реформами, которым они давно сопротивляются.

(c) Project Syndicate 2021